Второе лето пандемии отметилось несколькими знаковыми событиями для сферы цифровых финансов, отражающими крайнюю полярность отношений государств к криптовалютам. Предложенный молодым Найибом Букеле, 46-ым Президентом Сальвадора, «Закон о Биткоине» был принят законодательной ассамблей Сальвадора большинством (62 из 84) голосов, что уже совсем скоро, с 7 сентября позволит законно пользоваться криптовалютой в качестве платёжного средства внутри этой латиноамериканской страны. Китай же, не в первый раз показав своё скептическое отношение к децентрализованным финансам, перешел к резким мерам по запрету майнинга, вынудив бизнес релоцироваться в первые попавшиеся юрисдикции, а Индия предложила криминализировать владение криптовалютой.

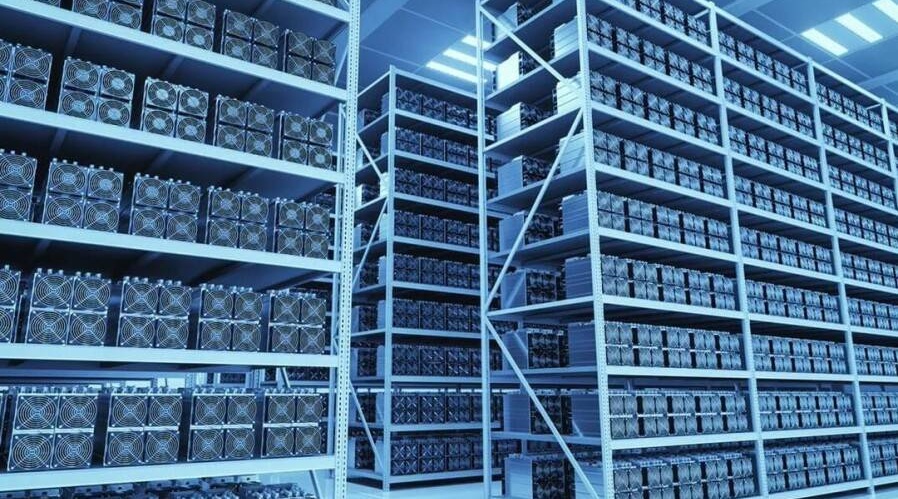

Взлёт и падение китайского хешрейта

В 2011 году, когда биткоин стал известен более широкой публике, а не только программистам и криптографам, китайские производители микроэлектроники решили рискнуть и расширить ассортимент продукции чипами для майнинга, начав с FPGA, а через год уже выпустив первый ASIC-майнер. Риск оправдал себя. Хешрейт (количество операций майнеров в секунду) в мае нынешнего года вырос в 1,7 миллиарда раз (данные Blockchair.com) в сравнении с датой зарождения промышленного майнинга, что говорит не только об огромном удовлетворённом китайскими компаниями спросе на оборудование, но и о колоссальных инвестициях во всю экосистему криптовалют. Майнинг для Китая упростил управление спросом на электроэнергию, а также стал фундаментально новым способом её экспорта за границу через продукт майнинга — сами криптовалюты. До сих пор именно на китайских криптовалютных биржах происходит большая часть сделок (по данным coinmarketcap.com), и это несмотря на запрет финансовым учреждениям совершать сделки, связанные с криптовалютой, а также признание проведения ICO и участия в них — незаконной деятельностью.

Государственное давление на сферу в 2013 и 2017 году не было столь результативным из-за фундаментальных сложностей в регулировании IT-бизнеса (например, в Китае запрещено использование VPN-сервисов для обхода блокировок, однако 30% пользователей ими регулярно пользуются), формальной процедуры смены юрисдикции (редомициляции) компании было достаточно для продолжения деятельности, никаких физических объектов это не касалось. Запрет майнинга же имел механизм воздействия на бизнес непосредственно через поставщиков электроэнергии, которых вынудили прекратить поставку электроэнергии компаниям, заподозренным в нём. Озвучивалось, что это решение было принято из-за вреда экологии. В таком случае можно было запретить энергоёмкие вычисления на вредных для экологии источниках, однако китайские власти решили рубить с плеча. Это говорит именно о номинальности экологических проблем майнинга и преследовании других целей при его запрете, так как столь здравомыслящее и прагматичное государство, как Китай, ни за что бы не отказалось потерять пусть даже косвенный контроль над самой децентрализованной платёжной системой в мире. Да и от налоговых поступлений в казну, идущих от столь высокомаржинального бизнеса, отказываться бессмысленно.

Но следует обратить внимание на то, что в прошлом году Китай уже приступил к тестированию «цифрового юаня» — контролируемой государством цифровой валюты, в четырёх городах Шэньчжэнь, Сучжоу, Чэнду и Сюнъань. Для государства, являющимся одним из мировых лидеров по проценту безналичных платежей, биткоин является цифровой наличностью (как он и был назван в статье Сатоши Накамото). Попытки её контролировать, очевидно, не увенчались успехом, поэтому запрет — единственное верное решение для однопартийной страны. Радикальная ликвидация основного конкурента цифрового юаня и частных платёжных систем представляется вероятной самоцелью Поднебесной. Реальное же влияние майнинга на экологию покажет лишь время.

Таким образом, Китай имеет серьёзные намерения в использовании, интеграции и глобализации цифрового юаня, а помимо заявлений чиновников, внешне выглядящий экономически нерациональным ход это подтверждает.

Маленьких все обижают

Сальвадор — небольшая аграрная страна в Центральной Америке, чья экономика 20 лет была насыщена долларом как средством обмена и сбережения. Страна не знала макроэкономических проблем, а центральному банку фактически нечего делать, так как денежно-кредитная политика уже давно в руках мудрых империалистов. Но не тут-то было.

Мировой финансовый кризис вынудил Соединённые Штаты произвести беспрецедентную на тот момент эмиссию резервной валюты, размер которой превышал сумму всех уже существующих долларов. Большая часть новых денег влилась в экономику эмитента, дыры в бюджетах закрылись, кризис плавно начал сходить на нет. Но товаров пропорционально больше не стало, что привело к росту их цен. В США покупательская способность медианного капитала семьи упала совсем незначительно, чего нельзя сказать о долларизированных странах, в которых новых долларов не появилось, а импортные товары подорожали. Резервные валюты не выполнили одну из своих основных функций — быть средством сбережения. Впрочем, как и национальные. Граждане государств нашего региона, в том числе Казахстана, хорошо это помнят.

История циклична. В период эпидемии на мировых рынках происходит схожая ситуация с точки зрения денежно-кредитной политики — количество денег увеличивается в разы. Развивающиеся страны, снова заплатив за это, по большей части демонстрируют неспособность делать выводы. Но, как оказалось, не все.

Сальвадор начал переход от однозначно инфляционной валюты к дефляционной, но очень волатильной — биткоину. На внедрение и адаптацию децентрализованной платёжной системы необходимо время, да и сама она не целиком покрывает нужды, пусть небольшого и небогатого, но экономически активного населения — не хватает пропускной способности (количество транзакций в секунду, которое может обработать сеть), хотя могло бы. Установленное ограничение размера блока биткоина в 1 мегабайт, а, как следствие, и количества транзакций — не более чем ~3,33 транзакций в секунду, заслуживает отдельный цикл статей. Тот факт, что сегодняшний биткоин не сможет стать основной платёжной системой Сальвадора — очевиден, и доказывается парой арифметических операций.

Но большего внимания заслуживает тот факт, что расстановку финансово-экономических сил этот переход вряд ли изменит. «Помогать» маленькой стране с внедрением биткоина спешат западные финтех-компании — Blockstream и Strike.

Blockstream — компания, поддерживаемая западными же венчурными фондами, как раз ответственна за регресс развития технологий, стоящими за биткоином, с целью внедрения собственной технологии — Lightning — де-факто банка поверх биткоина, предлагает Сальвадору долговые расписки, номинированные в американских долларах, на их же корпоративном блокчейне - Liquid. Технически это целиком контролируемая платёжная система, которая имеет мало общего с криптовалютой и управляется самими Blockstream.

Компания Strike, поддерживаемая фондами из той же когорты, технологически является продолжением первой, предоставляя «банковское» приложение для работы с Lightning со всеми классическими требованиями о финансовом контроле, не работает без подтверждения личности пользователя. Их политика конфиденциальности говорит о том, что компания собирает данные практически о всех действиях, производимых в приложении, а также передаёт их третьим лицам. Это фундаментально противоречит целям, ради которых создавался биткоин, и не меняет ничего для экономики Сальвадора.

При интенсивной эмиссии денег инфляция намного сильнее затрагивает развивающиеся страны, которые не имеют контроля над денежно-кредитной политикой, и у которых торговые отношения номинируются в эмитируемой валюте.

Децентрализация, долларизация, или «юанизация»

Председатель ФРС США Джером Пауэлл после заявления об острой необходимости создания цифрового доллара, встретился с Брайаном Армстронгом — главой криптовалютной биржи Coinbase, а также эмитента второго по капитализации стейблкоина — USDC. Стейблкоины — цифровые монеты, привязанные к обычным валютам, решили проблему волатильности основных криптовалют при совершении сделок, а также в своё время помогли многим биржам обойти бюрократические требования финансового контроля. Они стали прототипом сегодняшнего цифрового юаня по своей экономической сути, за тем лишь отличием, что учёт транзакций китайской цифровой валюты происходит централизованно, на государственной базе данных. Вполне вероятно, что в случае положительного решения о создании цифрового доллара, технически его эмиссию делегируют компаниям, уже оперирующим на рынке стейблкоинов, вроде Coinbase и Tether.

Может показаться, что если цифровой доллар будет выпущен по принципу уже существующих аналогов, то США не смогут его прямо контролировать. Но это не так. Использование уже существующей криптовалюты в качестве платформы вовсе не означает, что стейблкоин на нём так же децентрализован. В смарт-контракт (правила, по которым функционирует выпущенный актив) технически возможно заложить функционал и «заморозки» платежей, и «возврата», и комплаенс, и все остальные столь привычные, но неоднозначные элементы сегодняшнего финансового мира. Однако в таком решении нет физического смысла, потому что мы получаем лишь мнимую децентрализацию и невысокую пропускную способность системы. Скорее всего, это будет гибридная система, в котором публичные криптовалюты будут использоваться для клиринга, а централизованные базы данных — для проведения самих платежей. Очертания архитектуры техническим специалистам уже видны.

Конечному пользователю нужно несколько функций от денег и инфраструктуры вокруг них:

1. Средство платежа — чтобы он мог купить себе буханку хлеба;

2. Средство накопления — чтобы завтра мог купить буханку по той же цене;

3. Безопасность — чтобы деньги не украли по дороге в магазин;

4. Удобство использования — легче нести купюры, чем горсть монет или слиток золота.

Цифровые валюты могут улучшить все четыре функции для граждан развивающихся стран. Ведь, по сути, для пользователя это мобильное приложение, очень похожее на банковское, за одним лишь отличием — используемой валютой. Например, в цифровом юане можно будет открыть счёт даже иностранцу — через мобильное приложение. А сегодняшним прототипом цифрового доллара в виде стейблкоинов (USDT, USDC, BUSD) уже пользуются люди по всему миру, правда, пока в большей степени для торговли на рынке криптовалют, чем для взаиморасчётов. Для этого ничего не требуется, кроме смартфона и криптовалютного кошелька.

Однозначен тот факт, что резервные валюты конкурируют между собой. Если раньше конкуренция была сугубо экономико-политическая, то сегодня, с цифровыми валютами, она будет бороться за конечного пользователя и внедрение технологии в инфраструктуры. Например, если завтра условный AliExpress начнёт принимать цифровой юань, гражданин Казахстана сможет открыть счёт в китайском приложении, а покупка товаров ему будет обходиться дешевле (не будет комиссий платёжных систем и банков), то необходимость старой системы для него в рамках этих операций отпадёт. В свою очередь, если местный бизнес сможет принимать к оплате цифровой юань и, как следствие, нести меньше расходов, то и для него старая система станет не очень нужна. Всё это относится и к случаю с любой другой относительно стабильной цифровой валютой. Если сейчас внутри развивающихся стран иностранные валюты не находят своё место в розничной торговле (хотя надо отметить, что многие крупные сделки проводятся в иностранной валюте), и основная причина этому, помимо законов — неудобство (малая поддержка валютных счетов, высокие комиссии на переводы, волатильность курса национальной валюты относительно иностранной, ограниченное количество наличности), то в случае с цифровыми валютами эмитент обслуживает счета и устанавливает комиссии, а наличных в принципе нет.

Ни один закон не сможет фактически помешать человеку скачать биткоин-кошелёк и пользоваться им. По тем же причинам не получится остановить проникновение цифровых валют других государств.

Наступает конкуренция валют за инфрастуктуры, но в этот раз добавился и технологический фактор.

Создавать или потреблять

В 1990-х годах платёжные системы Visa и MasterCard захватили большую часть мирового рынка потребительских платежей. Все остальные страны вынуждены ими пользоваться даже для внутренних платежей из-за сетевого эффекта (больше бизнеса принимает карты Visa — больше причин открыть себе такую). Основная причина, по которой развивающиеся страны оказались в такой зависимой ситуации на рынке платежей и банков — технологическая. Они буквально отстали в развитии отрасли и на рынок зашли иностранные конкуренты, создавшие вокруг себя мощную инфраструктуру. Например, только спустя почти 20 лет Россия начала внедрять свою платёжную систему «Мир». С огромной государственной поддержкой и переводом всего бюджетного сектора на «Мир», он отвоевал только 10% платежей у дуополии. Это на примере доказывает сложность преодоления сетевого эффекта в экономике. Многие государства даже не пытались.

Скорость адаптации к вызовам технологического прогресса является одним из ключевых факторов, необходимых для сохранения реальной независимости развивающихся государств. Если посмотреть на ЕАЭС, то, к сожалению, в силу различных причин, не все страны способны на разработку и внедрение своей цифровой валюты. Казахстану и России, как единственным, у кого есть ресурсы на разработку подобных технологий, необходимо объединить усилия.

Критически важно, чтобы их цифровые валюты могли взаимодействовать друг с другом без «костылей», имели единый стандарт взаимодействия (API), позволяющий компаниям экстенсивно создавать программные решения, востребованные на территории всего ЕАЭС. Например, производителей мобильных телефонов огромное множество, но, несмотря на это, практически все устройства работают во всём мире благодаря единому стандарту мобильной связи. Так же и с программами. Один и тот же код должен быть применим ко всем цифровым валютам, следующим стандарту.

Также необходимо снизить налоговую нагрузку на бизнес, развивающий эти направления, чтобы дать евразийским решениям конкурентное преимущество, а также поддерживать внедрение наших платёжных технологий на отечественном рынке, например, субсидиями и налоговыми вычетами.

Замечательным примером технологии, получившей широчайшее распространение благодаря грамотной стандартизации, стал интернет. Он был стандартизирован во многом силами бизнеса, который не был готов брать на себя риск разработки неподходящего под протокол оборудования и ПО. Сейчас же страна, в которой были заложены правила работы крупнейшей мировой сети, является безусловным лидером в ней, а мы лишь пользуемся её продуктами.

У Евразийского Союза есть шанс сделать сильный технологический и экономический прорыв, подобный тому, что сделали США в технологии Интернет. Для этого нужна лишь политическая воля. Если не создадим своё — будем вынуждены потреблять чужое. А это не только бесплатно, но и чревато последствиями.

О том, какой должна быть цифровая валюта ЕАЭС — в следующих частях.